近日,王军在金砖国家税务局长会议上强调对跨国避税零容忍的态度,而受国际打击跨国集团避税大环境的影响,中国的反避税工作呈现出持续高压的势态。根据相关数据,我国2014年反避税税收贡献523亿元,共完成反避税案件257件,是2008年的41倍。与此同时,国家税务总局也在逐步完善中国的反避税政策体系,近年先后发布多个反避税重磅文件,并在近期对现行的反避税纲领性文件《特别纳税调整实施办法(试行)》发布了征求意见稿。

从种种迹象不难看出,反避税工作将成为中国税务机关近期持续的关注重点和工作重心。那么,为什么跨国企业需要进行转让定价呢?

一、为什么会有转让定价

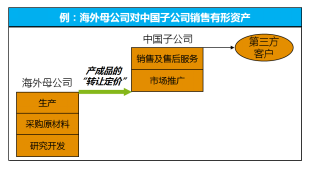

众所周知,一个产品的价值是由价值链构成的,而跨国企业会将价值链上的各个环节分散到全球各地,不同国家和地区负责不同的环节,例如:

图中的第三方客户拿到的是一个最终成品,而这个成品是由海外的母公司进行研究开发,采购原材料,制造生产出来之后,由中国的子公司进行市场推广,最后被第三方客户购买。

正是由于跨国企业这样的商业模式,导致关联交易的必然发生。如果产品的研究开发、原材料采购、市场推广在同一个经济实体内部,部门之间不会交易,从而也就不需要进行产品定价。而跨国企业的公司分布在不同的国家,例如上图中的中国子公司向海外母公司购买产品时,由于是独立的公司,账目需要独立核算,必然会发生关联交易。而关联交易需要定价。随着定价的不同,利润分割也就不同,企业的应征税款也就会随着利润分割的情况有所变动。

二、什么是转让定价

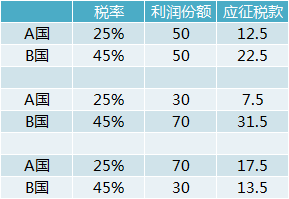

来看一个例子,假设C企业母公司在B国,子公司在A国,C公司产品获得的总利润为100,A、B两国的税率分别为25%,45%。

利润平均分布在A、B两国时,应征税款总额为12.5+22.5=35。当70的利润转移到高税负的B国,A国将利润对应降低到30的时候,企业的应征税款,总额达到了7.5+31.5=39,而当70的利润转移到A国,B国将利润对应调整为30的时候,企业的应征税款总额就降到了17.5+13.5=31。可见,通过企业内部定价,是可以使税收发生转移,降低集团整体税负的。

虽然站在企业的角度,企业内部定价可能偏高或者偏低,未必是按照市场公允价格定价的。但这种定价偏高或偏低,不一定是为了避税的目的,而是为了商业的目的,诸如可能是为了规避资金的汇率风险,保持子公司的收支平衡;也有可能是为给缺乏资本的实体注入资金。但是这种操作在客观上会产生利润的转移。

当然,不可否认也会有部分企业通过定价来转移利润,将利润从高税国转移至低税国,从而达到集团整体税负降低的目的。

三、转让定价的风险

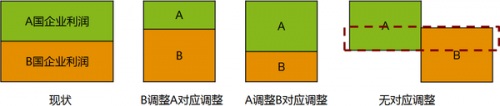

所以站在监管角度,税务局有足够的理由怀疑企业可能通过定价来转移利润,从而达成避税(企业所得税)的目的。这种税收的转移可能导致本国的税源流失。因此税务局有较充分的动机对可疑的企业进行纳税调整。

企业可以一般购销,非购销(服务、专利、商标、利息的收费)等方式操纵关联交易价格。高税国企业买高卖低,低税国企业买低卖高等方式将利润转移到低税率的国家,如果被税务机关认定存在转让定价避税的情况,税务机关就会进行纳税调整。

比如案例中C企业的母公司在B国获得利润只有30的时候,税务机关就会有所怀疑,通过转让定价调查程序,发现利润应该为50。因此认定企业定价不合理,并对C企业进行纳税调整,对多出的20的利润进行征税。而这20的部分可能已经在A国70的利润中征税过一次,没有对应调整利润的比例,那么C企业的应征税款总额=70*25% +50*45=40,大大超出利润平均分配时的征税总额。所以如果企业在转让定价时应对不当,就有被双重征税的风险。

可见对跨国公司而言,转让定价不是单纯的内部管理问题,而是在制定经营策略时必须考虑的重要环节,如果把两者分开考虑,企业将在应对转让定价相关的税务问题时变得非常被动。

(铂略财税)

欢迎关注微信订阅号:多练会计

发布最专业的会计实务,分享最靠谱的财税干货,财会人员最爱关注!

多练会计客服QQ/私人微信号:86153373

多练会计免费答疑QQ群⑤: 238245970

叱咤财务界的老师为你解答各种财会难题