案例说明

甲公司从事生活服务,2016年5月实施营改增,登记为一般纳税人。2017年1月份销项税额30000元,可抵扣的进项税额20000元,另发生两笔增值税减税业务:

(1)以银行存款支付2017年增值税发票管理系统的技术维护费330元,取得技术维护费发票。

(2)销售自己使用过的设备(该设备2016年3月份购买),收取款项103000元存入银行,甲公司按照简易办法依3%征收率减按2%缴纳增值税,并开具增值税普通发票。

甲公司纳税期为1个月,2016年度增值税已结清。

税务处理

一般计税方法应纳税额=30000-20000=10000(元)

根据《财政部 国家税务总局关于增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策的通知》(财税〔2012〕15号),增值税纳税人缴纳的技术维护费330元,可凭技术维护单位开具的技术维护费发票,在增值税额中全额抵减,不足抵减的可结转下期继续抵减。

根据《营业税改征增值税试点有关事项的规定》(财税[2016]36号附件2),甲公司销售自己使用过的设备,开具增值税普通发票,注明金额10万元、税率3%、税额0.3万元。按照简易办法依3%征收率减按2%计算增值税。

简易计税方法应纳税额=103000/(1+3%)×3%=3000(元)

简易计税方法应纳税额减征额=103000/(1+3%)×1%=1000(元)

应纳税额减征额合计=330+1000=1330(元)

应纳税额合计=10000+3000-1330=11670(元)

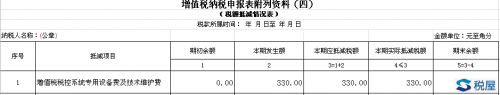

甲公司填写《增值税纳税申报表附列资料(四)》(税额抵减情况表)如下图所示:

提示——被遮挡部分数据为0.00。

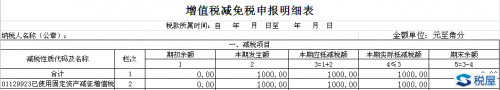

甲公司填写《增值税减免税申报明细表》如下图所示:

提示——被遮挡部分数据为0.00。

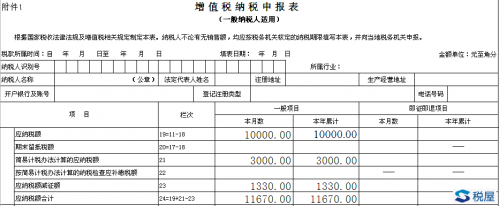

甲公司填写《增值税纳税申报表(一般纳税人适用)》如下图所示:

会计处理

根据《增值税会计处理规定》(财会〔2016〕22号),增值税一般纳税人应在“应交增值税”明细账内设置“减免税款”专栏。“减免税款”专栏,记录一般纳税人按现行增值税制度规定准予减免的增值税额。对于当期直接减免的增值税,借记“应交税金——应交增值税(减免税款)”科目,贷记损益类相关科目。

根据《增值税会计处理规定》,按现行增值税制度规定,企业初次购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费允许在增值税应纳税额中全额抵减的,按规定抵减的增值税应纳税额,借记“应交税费——应交增值税(减免税款)”科目(小规模纳税人应借记“应交税费——应交增值税”科目),贷记“管理费用”等科目。

甲公司支付技术维护费

借:管理费用 330

贷:银行存款 330

技术维护费抵减增值税

借:应交税费——应交增值税(减免税款) 330

贷:管理费用 330

根据《增值税会计处理规定》,增值税一般纳税人应当在“应交税费”科目下设置“简易计税”明细科目。“简易计税”明细科目,核算一般纳税人采用简易计税方法发生的增值税计提、扣减、预缴、缴纳等业务。

甲公司销售使用过的固定资产

借:银行存款 103000

贷:固定资产清理 100000

贷:应交税费——简易计税 3000

已使用固定资产减征增值税

借:应交税费——简易计税 1000

贷:营业外收入 1000

月末转出未交增值税

借:应交税费——应交增值税(转出未交增值税) 9670[10000-330]

贷:应交税费——未交增值税 9670

次月缴纳1月份增值税

借:应交税费——未交增值税 9670

借:应交税费——简易计税 2000[3000-1000]

贷:银行存款 11670

税会冲突

上述税务处理和会计处理计算的增值税最终结果一致,但计算方法和过程不一致。

税务处理计算公式为:应纳税额合计=一般计税方法应纳税额+简易计税方法应纳税额-(一般计算方法减免税额+简易计税方法减免税额)=10000+3000-1330=11670(元);

而会计处理计算公式为:应纳税额合计=(一般计税方法应纳税额-一般计算方法减免税额)+(简易计税方法应纳税额-简易计税方法减免税额)=9670+2000=11670(元);

会计处理中一般计税方法与简易计算方法分别核算、分别缴税与税务处理中一般计税方法与简易计税方法综合申报、综合缴税冲突。如果根据会计处理得出的数据填列增值税纳税申报表,将导致填报错误,在税务稽查环节,面临按简易计税办法计算的纳税检查应补缴税款1000元,而简易计税方法减免税额1000元应未申报而不得减免,人为增加一般纳税人的涉税风险。

如何进行税会协调

要解决简易计税与减免税款的税会冲突,要双管齐下,一方面修改增值税会计规定,另一方面完善增值税税收政策。

建议修改增值税会计规定,将“简易计税”作为“应交税费——应交增值税”的专栏,简易计税方法的减免税额通过“应交税费——应交增值税(减免税款)”科目核算。修改增值税会计规定后,上述案例有关会计处理变更为:

甲公司销售使用过的固定资产

借:银行存款 103000

贷:固定资产清理 100000

贷:应交税费——应交增值税(简易计税) 3000

已使用固定资产减征增值税

借:应交税费——应交增值税(减免税款) 1000

贷:营业外收入 1000

月末转出未交增值税

借:应交税费——应交增值税(转出未交增值税) 11670[10000+3000-1330]

贷:应交税费——未交增值税 11670

次月缴纳1月份增值税

借:应交税费——未交增值税 11670

贷:银行存款 11670

这样会计处理与税务处理保持一致,降低了一般纳税人的涉税风险。

另外建议完善增值税税收政策,当期销项税额小于当期进项税额不足抵扣时,其不足部分可以先在简易计税方法应纳税额中抵扣,再结转下续期继续抵扣或者退税,实现应抵尽抵,并彻底实现增值税一般计税方法与简易计税方法综合计算、综合申报与综合缴纳。