一、案例

甲公司为金融企业,与乙公司同属于市国资委控股的全资子公司。2014年5月,经国资委批准,原乙公司持有某上市公司300万股A股票,购入价3000万元,无偿划转至甲公司,并按评估价3600万元入账。乙公司已视同销售申报营业税。除上述事项外,甲公司发生其他金融商品交易业务如下:

1、2014年11月,从证券公司购入B股票100.03万元(含支付费用0.03万元)。当月卖出价115万元,同时支付税费0.15万元。购入C基金200.06万元(含支付相关费用0.06万元),卖出价190万元,另支付税费0.24万元。

2、2014年12月,从证券公司购入D股票50万股,每股价8元,支付价款400万元及手续费0.12万元。当月出售该股票50万股,每股价7.5元,另支付相关税费0.48万元。

3、2015年3月,按每股市价10元(含已宣告但尚未发放的现金股利0.6元)购入E股票10万股,并支付手续费0.03万元。当月将持有的E股票全部出售,价款108万元,另支付税费0.14万元。出售A股票300万股,每股价14元,另支付税费5.50万元。

对上述交易行为,本文依据税收政策,分析甲公司各月转让金融商品如何计算营业税。

二、分析与计算

《国家税务总局关于印发金融保险业营业税申报管理办法的通知》(国税发[2002]9号)第十四条。金融商品转让营业额=卖出价-买入价。其中买入价是指购进原价,不得包括购进过程中支付的各种费用和税金。卖出价是指卖出原价,不得扣除卖出过程中支付的任何费用和税金。《国家税务总局关于金融商品转让业务有关营业税问题的公告》(国家税务总局公告2013年第63号)文件。纳税人从事金融商品转让业务,不再按股票、债券、外汇、其他四大类来划分,统一归为“金融商品”,不同品种金融商品买卖出现的正负差,在同一个纳税期内可以相抵,按盈亏相抵后的余额为营业额计算缴纳营业税。若相抵后仍出现负差的,可结转下一个纳税期相抵,但在年末仍出现负差的,不得转入下一个会计年度。

2014年11月出售B股票、C基金。

营业额=(115-100)+(190-200)=15-10=5(万元)。

应交营业税=5×5%=0.25(万元)。

2014年12月出售D股票。

营业额=50×(7.5-8)=-25万元,本月不须缴纳营业税。

出售D股票发生负差,不得转入2015年抵减各月营业额。

2015年3月出售E、A股票。

《财政部、国家税务总局关于营业税若干政策问题的通知》(财税[2003]16号)第三条第(八)款。金融企业从事股票、债券买卖业务,以股票、债券的卖出价减去买入价后余额为营业额。买入价依照财务会计制度规定,以股票、债券的购入价减去股票、债券持有期间取得的股票、债券红利收入的余额确定。

出售E股票营业额=108-(10-0.6)×10=14(万元)。

甲公司以划转方式取得A股票,但乙公司已按视同销售3600万元申报营业税。因此,取得A股票视同购入价为3600万元。

出售A股票营业额=300×14-3600=600(万元)。

出售E、A股票合计应交营业税=(14+600)×5%=30.70(万元)。

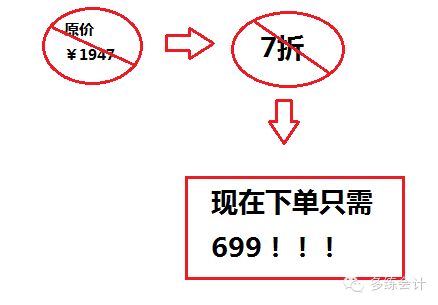

会计新人10天极速上岗课程包,双12震撼优惠价来了!!

领取优惠劵下单,立减600元!!!

活动时间:即日起至12月16日止!!

如何领取优惠券呢?

微信扫一扫下图二维码,

或长按图片,识别图中二维码,关注多练会计服务号,

点击底部菜单栏-优惠券即可领取优惠券哦!

领取优惠券后,优惠券放在微信【我】-【卡包】,选择优惠圈,点击立即使用即可!!

温馨提醒:使用优惠券过程中,请根据提示操作哦~

有任何疑问的童鞋,可以直接加多练会计客服微信:86153373 咨询哦~(在线时间9:00-18:00)